Руководство богатого папы по инвестированию | Страница: 42

- Georgia

- Verdana

- Tahoma

- Symbol

- Arial

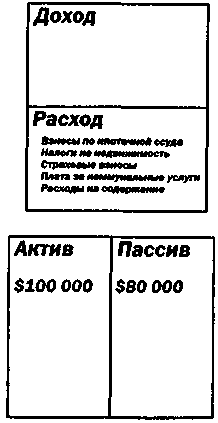

После чего богатый папа нарисовал следующую диаграмму, говоря: "Вот это дом, который является пассивом. Ты можешь определить, что это пассив, исходя из того, что он указывается в колонке расходов".

Превращение актива в пассив

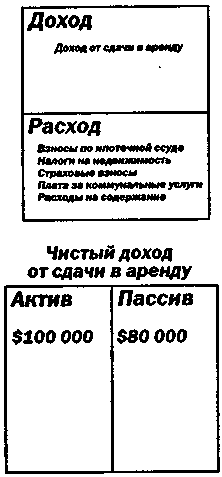

Затем богатый папа добавил к своей диаграмме строки "Доход от сдачи в аренду" и "Чистый доход от сдачи в аренду", при этом ключевым словом являлось «чистый» и сказал: "Это изменение в финансовом отчете превратило дом из пассива в актив".

Когда я понял общую концепцию, богатый папа начал вставлять числа, чтобы она стала еще понятнее. "Допустим, все расходы, связанные с этим домом, в совокупности составляют 1 тысячу долларов. Сюда входят выплаты по ипотечной ссуде, налоги на недвижимость, страховые взносы, плата за коммунальные услуги и расходы на содержание. Но вот появляется жилец, который платит тебе арендную плату 1200 долларов в месяц. Теперь ты имеешь чистый доход от сдачи в аренду 200 долларов в месяц, что делает дом активом, потому что теперь он кладет деньги тебе в карман. А сейчас предположим, что твои расходы остаются теми же, но ты получаешь арендную плату только 800 долларов в месяц. Теперь ты теряешь 200 долларов в месяц и, хотя имеется валовый доход от аренды 800 долларов в месяц, собственность является пассивом. Так что даже при наличии дохода от аренды собственность может являться пассивом, а не активом. Здесь я часто слышу возражения: «Но ведь если я продам дом дороже, чем я его купил, тогда он станет активом». Да, это так, но только в будущем, когда это событие произойдет. И, вопреки распространенному представлению, случается так, что цена на недвижимость падает. Так что мудрое высказывание: «Цыплят по осени считают» имеет еще и финансовое значение".

Правительство изменяет правила

Буквально миллиарды долларов были потеряны на недвижимости в результате Акта по налоговой реформе 1986 года. Многие спекулянты потеряли деньги, потому что стремились купить дорогостоящую недвижимость, предполагая, что цена на нее всегда будет расти и правительство будет давать им налоговые послабления за их пассивные убытки от недвижимости. Другими словами, правительство субсидировало разницу между арендными доходами и арендными расходами, когда последние были больше. Как они выражались, "кто-то изменил правила". После такого изменения в налоговом законодательстве обрушился фондовый рынок, пропали сбережения, ссуды, и имело место значительное перераспределение богатства в период между 1987 и 1995 годами. Инвестиционная собственность перетекала, в основном, из квадранта С — от профессионалов с высоким доходом, таких как врачи, юристы, бухгалтеры, инженеры и архитекторы, — в квадрант И — к инвесторам. Это единственное изменение в налоговом законодательстве заставило людей переключиться от инвестирования в недвижимость к инвестированию в рынок бумажных активов, известный как фондовый рынок. Можно ли в ближайшем будущем ожидать подобного перетока богатства из одной части квадранта в другую? Может ли случиться так, что на этот раз на месте недвижимости окажутся бумажные активы? Ответить на это может только время, а история, как известно, имеет тенденцию повторяться. И когда она повторяется, одни теряют, но многие другие выигрывают.

В Австралии на сегодняшний день по-прежнему существует закон, позволяющий инвесторам заставлять свою недвижимость "работать с отрицательной нагрузкой". Другими словами, вас поощряют терять деньги на арендной недвижимости с расчетом получить за это налоговые послабления от правительства. У нас в Соединенных Штатах были такие же налоговые правила до 1986 года. Когда я в Австралии рассказываю про инвестирование, то часто слышу возгласы протеста в ответ на мои предостережения, что правительство может изменить правила так, как это произошло в Соединенных Штатах. Слыша фразы вроде "правительство не пойдет на изменение правил", я только качаю головой. Эти люди просто не представляют, насколько болезненным было изменение законодательства для миллионов инвесторов в Соединенных Штатах. Некоторые из моих друзей вынуждены были объявить о банкротстве и потеряли все то, ради чего трудились долгие годы.

Моя главная мысль заключается в следующем: зачем подвергать себя риску? Почему не найти собственность, которая делает деньги? Любой может найти собственность или инвестицию, которая теряет деньги. Вам не надо быть умным или финансово грамотным, чтобы найти инвестицию, которая теряет деньги. Я и мой богатый папа считали, что самый большой вред идеи о том, что хорошо терять деньги ради налоговых льгот, состоит в том, что такие идеи часто делают людей небрежными. Я часто слышу, как люди даже у нас в Америке говорят: "Ничего страшного, что я теряю деньги. Правительство дает мне налоговые послабления за потерю денег". Это означает, что за каждый потерянный доллар правительство возвращает вам примерно 30 центов (в зависимости от ваших налоговых рамок). Мне кажется, в такой логике чего-то не хватает. Почему не инвестировать так, чтобы получать все — надежность, доход, рост стоимости и налоговые послабления?

Идея, лежащая в основе инвестирования — это делать деньги, а не терять их. Если вы искушенный инвестор, то сможете одновременно и делать деньги, и получать налоговые послабления. Мой друг Майкл Телларико, брокер по недвижимости в Сиднее, говорит: "Каждый день в мою контору приходят люди и говорят: "Мой бухгалтер посоветовал мне зайти сюда и подобрать недвижимость, которая могла бы «работать с отрицательной нагрузкой»". Другими словами, его бухгалтер посоветовал ему купить собственность, чтобы на ней потерять деньги". Майкл им отвечает: "Вам не понадобится моя помощь, чтобы найти собственность, которая теряет деньги. Таких тысячи повсюду вокруг вас. Что я действительно могу помочь вам найти, так это собственность, которая будет делать вам деньги, и одновременно вы будете получать ваши налоговые послабления". В ответ нередко звучит: "Нет! Нет! Я хочу найти собственность, на которой я буду терять деньги!" То же самое происходило в Америке до 1986 года.

Из этого примера можно извлечь несколько важных уроков:

1. Идея о том, что терять деньги — нормально (в силу налоговых послаблений), часто делает людей небрежными при выборе инвестиций.

2. Такие люди тщательно не выбирают настоящие инвестиции. Они не смотрят на финансовую документацию при ее анализе.

3. Потеря денег дестабилизирует ваше финансовое положение. Другими словами, достаточно и того риска, который уже присутствует в инвестировании. Зачем делать его еще более рискованным? Потратьте дополнительное время и поищите надежные инвестиции. Вы найдете их, если умеете читать цифры.

4. Правительство действительно изменяет правила.

5. Что является активом сегодня, может стать пассивом завтра.