Руководство богатого папы по инвестированию | Страница: 86

- Georgia

- Verdana

- Tahoma

- Symbol

- Arial

2. Есть возможность откладывать уплату налогов, иногда до бесконечности, используя законы, относящиеся к недвижимости и владению компанией (примером является план деления прибыли, спонсируемый вашей корпорацией).

3. С-корпорация может оплачивать целый ряд расходов до уплаты налогов, в то время как получатели доходов в квадранте Р должны оплачивать эти же расходы после уплаты налогов (см. Рычаг управления инвестора № 2).

Искушенные инвесторы знают, что в каждой стране, штате или провинции существуют свои налоговые законы, и они готовы перенести свой бизнес в наиболее подходящее место.

Понимая, что налоги являются самой большой статьей расхода в квадрантах Р и С, искушенные инвесторы часто стараются уменьшить свой доход, чтобы сократить подоходные налоги, одновременно увеличивая средства, используемые для инвестирования (см. Рычаг управления инвестора № 7).

Рычаг управления инвестора № 5

Управление тем, когда покупать и когда продавать

Искушенный инвестор знает, как делать деньги в условиях и растущего, и падающего рынка.

При построении бизнеса он проявляет огромную выдержку. Я часто называю ее "отсроченное вознаграждение". Искушенный инвестор понимает, что истинная финансовая отдача имеет место после того, как инвестиция или бизнес становится прибыльным и может быть продан или открыто акционирован на фондовом рынке.

Рычаг управления инвестора № 6

Управление брокерскими операциями

Искушенный инвестор, действующий как инвестор изнутри, может управлять тем, как инвестиция продается или расширяется.

В качестве внешнего инвестора в других компаниях, искушенный инвестор внимательно отслеживает эффективность своих вложений и указывает своему брокеру, когда покупать или продавать.

Сегодня многие инвесторы полагаются на своих брокеров. Такие инвесторы не являются искушенными.

Рычаг управления инвестора № 7

Управление ФСД (юридической формой организации, сроками уплаты налогов, характером дохода)

"Управление ФСД является самым важным рычагом", — любил повторять богатый папа. Для того чтобы управлять формой организации, сроками уплаты налогов и характеристиками доходов, вы должны разбираться в корпоративном законодательстве, законодательстве в области ценных бумаг и в налоговом законодательстве.

Богатый папа хорошо знал преимущества, предоставляемые выбором правильной формы организации бизнеса, правильного срока окончания отчетного года и превращением как можно большего количества заработанного дохода в пассивный и портфельный доходы. Это, в сочетании со способностью читать финансовые отчеты и "думать на их языке" помогло богатому папе в более короткие сроки построить свою финансовую империю.

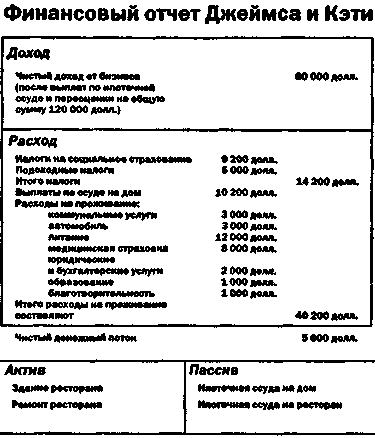

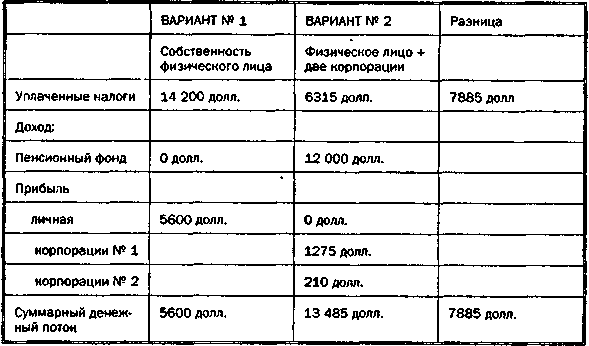

Давайте рассмотрим, каковы достоинства правильного планирования ФСД, на примере Джеймса и Кэти.

ВАРИАНТ № 1

Джеймс и Кэти владеют рестораном, в котором сами не работают.

Они владеют рестораном как физические лица, без образования юридического лица.

У них двое детей.

Их чистый доход от ресторана составляет 60 тысяч долларов.

У Джеймса и Кэти один финансовый отчет.

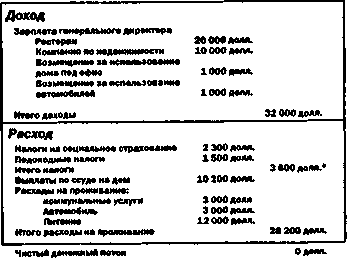

ВАРИАНТ № 2

Джеймс и Кэти встретились с финансовым и налоговым консультантами с целью создания такой структуры бизнеса, которая могла бы максимизировать их финансовый поток и минимизировать суммы, выплачиваемые в виде налогов.

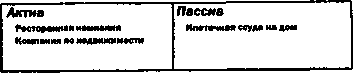

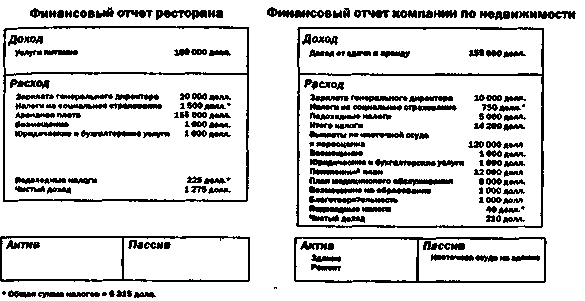

Джеймс и Кэти теперь владеют двумя корпорациями — в собственности одной корпорации находится ресторан, а в собственности другой — здание, в котором он расположен.

Джеймс является генеральным директором обеих корпораций.

У Джеймса и Кэти двое детей.

Джеймс и Кэти ведут три финансовых отчета, определяющих их финансовое положение.

Какие выгоды получили Джеймс и Кэти от рекомендаций финансового и налогового консультантов?

Создав эту структуру из двух корпораций:

1. Джеймс и Кэти могут превратить определенные личные расходы во вполне законные расходы бизнеса (медицинскую страховку, расходы на юридические и бухгалтерские услуги, на образование, использование жилых помещений под офис и использование автомобилей для нужд бизнеса).

2. Они смогли сократить общую сумму уплачиваемых налогов на 7 885 долларов.

3. Они смогли отложить 12 тысяч долларов в свой пенсионный фонд.

4. Второй и третий пункты стали возможны, хотя они свели свой личный доход к нулю.

5. Они обеспечили защиту своего личного имущества, оформив свой бизнес в виде корпораций, в одной из которых 100 % владеет Джеймс, в другой 100 % владеет Кэти.

Теперь давайте посмотрим, как им это удалось:

Финансовый отчет Джеймса и Кэти

В результате такого финансового плана Джеймс и Кэти увеличили свое состояние на 7885 долларов, сэкономив эту сумму на налогах. Но что более важно, они защитили свое личное имущество, убрав свой бизнес в корпорации. Если иметь правильно учрежденные корпорации, то их личное имущество должно остаться в безопасности даже в случае вынесения судебного решения против одной из них. К примеру, если клиент почувствует себя плохо в ресторане, то он может предъявить иск к корпорации, владеющей рестораном. Такой иск будет удовлетворен за счет активов этой корпорации. Корпорация, которая владеет зданием, и личное имущество Джеймса и Кэти в этом случае будут защищены.

Этот пример с Джеймсом и Кэти представлен в очень упрощенном виде и приводится только для иллюстрации. Исключительно важно получить профессиональный совет юридического и налогового консультантов перед тем, как определять структуру своего финансового плана. Вам следует учесть множество сложных факторов, чтобы обеспечить соблюдение всех законов.