Заговор богатых | Страница: 64

- Georgia

- Verdana

- Tahoma

- Symbol

- Arial

Это подводит нас к финансовому уроку № 4.

Разница между приростом капитала и денежным потоком

Большинство людей вкладывают деньги в прирост капитала. Они радуются, когда фондовый рынок демонстрирует тенденцию к росту, а их жилье растет в цене. Именно ради этого занимаются инвестированием в недвижимость мой голливудский друг и большинство флипперов. Этим же объясняется то, что основная масса тружеников вкладывает свои пенсионные отчисления в фондовый рынок. Но люди, инвестирующие в прирост капитала, на самом деле занимаются азартными играми. Уоррен Баффет однажды сказал: «Самая глупая причина для покупки акции — это то, что она растет в цене».

Инвестирование в прирост капитала больно бьет по инвесторам, когда фондовый рынок падает, а стоимость недвижимости снижается. Такое вложение денег сродни азартным играм, потому что инвестор не в состоянии управлять ситуацией на рынке.

Грамотный инвестор, располагающий финансовыми знаниями, вкладывает деньги как в денежный поток, так и в прирост капитала, и тому есть две основные причины.

Причина № 1. Платежные средства должны постоянно находиться в движении; в противном случае они теряют свою ценность. Другими словами, если ваши деньги просто помещены в активы и лежат в ожидании, пока цена активов повысится, они используются непродуктивно и не работают на вас.

Причина № 2. Инвестирование в денежный поток снижает риск. Вы вряд ли будете чувствовать себя проигравшим, если деньги текут в ваш карман — даже при условии, что стоимость актива снижается. Если же актив растет в цене, то это воспринимается как дополнительный бонус к доходу, полученному в виде денежного потока.

На приведенной ниже схеме показана разница между приростом капитала и денежным потоком.

Мы с женой являемся партнерами в одной из нефтяных компаний. Ким и я вкладываем деньги в нефть как ради денежного потока, так и ради прироста капитала. Когда мы бурили первую скважину, баррель нефти стоил около 25 долларов. Мы радовались тому, что денежный поток приносит нам ежемесячный доход. Но наша радость стала еще больше, когда цена на нефть подобралась к 140 долларам за баррель и наше месторождение, соответственно, подорожало. Сегодня, когда нефть продается по 65 долларов, мы по-прежнему довольны, так как денежный поток не иссякает, несмотря на то что стоимость активов, лежащих в его основе, снизилась.

Если вы являетесь поклонником акций, то следует все же выбирать те из них, по которым стабильно выплачиваются дивиденды — одна из форм денежного потока. В условиях экономического спада, когда их стоимость находится на низком уровне, самое время покупать по бросовой цене акции, по которым выплачиваются дивиденды.

Доход в виде дивидендов имеет для инвесторов еще одно значение. Чем выше дивиденды по отношению к цене акции, тем больше ценность самой акции. Например, если данный показатель составляет 5 процентов, значит, это отличная акция, которая продается по хорошей цене. Если же дивиденды составляют менее 3 процентов от цены, значит, акция переоценена и вскоре ее стоимость, скорее всего, снизится.

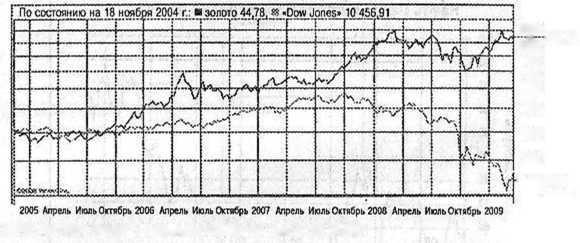

В октябре 2007 года фондовый рынок побил рекорд всех времен, достигнув отметки в 14 164 пункта. Люди валом валили на биржу в надежде, что цена акций и дальше будет расти (прирост капитала). Но проблема в том, что дивиденды по индексу «Dow Jones» составляли всего 1,8 процента от общей стоимости входящих в него акций. Следовательно, акции слишком дороги, поэтому профессиональные инвесторы начали их продавать.

В марте 2009 года «Dow Jones» достиг низшей отметки в 6547 пунктов, и многие начали возвращаться на рынок, решив, что худшее уже позади. Но дивиденды по-прежнему составляли лишь 1,9 процента от стоимости акции. Профессиональные игроки делают из этого вывод, что акции все еще слишком дороги и рынок может опуститься еще ниже. Для тех же, кто вкладывает деньги на длительный срок, это может означать дополнительные потери.

Лично я считаю, что лучше вкладывать деньги и в денежный поток, и в прирост капитала, чем тревожиться по поводу взлетов и падений рынка. Именно с этой целью я разработал обучающие игры «Денежный поток. Инвестирование-101» и «Денежный поток. Инвестирование-202», которые демонстрируют все достоинства такого подхода.

Поскольку любому рынку свойственны колебания, мы подходим к финансовому уроку № 5.

Разница между фундаментальным и техническим инвестированием

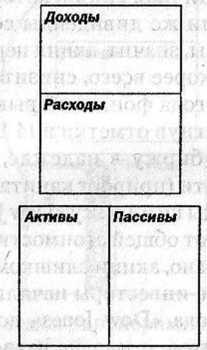

При фундаментальном инвестировании проводится анализ экономического состояния компании, который начинается с оценки ее финансового отчета.

Понять, насколько грамотно осуществляется менеджмент того или иного бизнеса или объекта недвижимости, можно только на основе анализа финансового отчета. Когда банковский служащий просит вас представить ему финансовый отчет, он хочет знать, насколько умело вы управляете своими деньгами. Ему надо посмотреть, как ваши доходы соотносятся с расходами, какие из активов создают денежные потоки, каков размер вашей краткосрочной и долгосрочной задолженности. Перед тем как инвестировать деньги в какую-либо компанию, вы должны выяснить то же самое.

Моя игра «Денежный поток. Инвестирование-101» учит игроков основам фундаментального инвестирования.

При техническом инвестировании учитываются царящие на рынке настроения и эмоции. Для этого используются технические индикаторы. Инвесторов, вкладывающих деньги на основе технического анализа, не заботят фундаментальные показатели бизнеса. Они смотрят на ценовые графики (см. ниже).

График и диаграммы имеют большое значение, потому что они построены на фактах, главным образом на ценах покупки и продажи акций, сырья, золота или серебра. Если тренд направлен вверх, значит, цены растут, то есть денежный поток устремлен в направлении рынка. Такой рынок обычно называют «бычьим». Если тренд указывает вниз, значит, деньги уходят с рынка, и такой рынок называют «медвежьим». Технический инвестор отыскивает в графиках исторические аналогии и вкладывает деньги, основываясь на моделях денежных потоков и делая из них вывод о поведении рынка в будущем.

Подкованному в финансовом плане инвестору также необходимо знать, как и на какие рынки направлены денежные потоки в данный момент. Например, если на фондовом рынке начинается паника, грозящая обвалом, то значительная часть денег перетекает на рынок золота. Технический инвестор, пользуясь своими индикаторами, в состоянии предсказать, что золото начнет расти в цене, а цены на акции будут падать. Поэтому он может перевести свои сбережения в золото еще до того, как это успеют сделать другие.