Последняя цивилизация. Политэкономия XXI века | Страница: 12

- Georgia

- Verdana

- Tahoma

- Symbol

- Arial

Причиной чуда станет начавшийся развал экономики, который достаточно наглядно отразит обвальное 2-3-хкратное падение фондового рынка и оптовых цен на «жизненные товары» [194].

Для спасения экономики необходимо было продолжать закачивать в нее деньги, но снижать ставку ФРС было некуда, она уже достигла дна. И Федеральный Резерв обратился за помощью к японцам, вернее к их финансовым инновациям, которые банк Японии начал применять за несколько лет до этого. Инновационный механизм получил название политики “количественного смягчения” (quantitative easing; QE) [195]. Федрезерв опробует ее еще в 2007 г., но время масштабного применения QE наступит лишь в конце 2008 г., когда дефляция в США станет реальной угрозой.

…

Механизм «количественного смягчения» напоминает политику «банковского акцепта векселей», которую накануне и в период Великой депрессии 1920–1930-х гг. использовали ФРС и Германский Центральный банк, для безинфляционного «впрыскивания» денег в экономику.

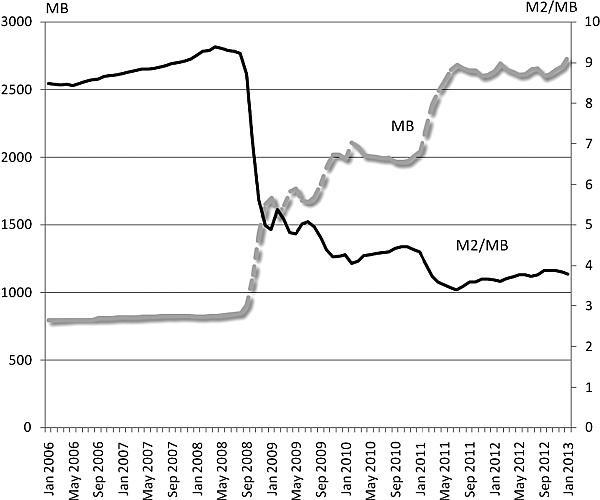

Результаты политики “количественного смягчения” наглядно демонстрирует динамика Монетарной базы, которая всего за 2,5 года, начиная с 09.2008, увеличилась почти в 3 раза [196]. Зачем же потребовалось закачивать такую прорву денег? Ответ невольно давал сам А. Гринспен: «Не могу даже вообразить дефляцию в условиях использования необеспеченных бумажных денег. Я всегда полагал, что при угрозе дефляции можно запустить станок и печатать столько долларов, сколько нужно для остановки дефляционной спирали. Теперь я начал сомневаться в этом. Япония, образно говоря, перестала сдерживать выпуск бумажных денег, снизила ставки до нуля и сделала бюджет дефицитным, но уровень цен в стране продолжал снижаться» [197]. Соединенные Штаты оказались в аналогичном положении, начиная с 2008 г.

…

Кейнс назвал ситуацию, когда денежная эмиссия сопровождается падением цен (дефляцией), «ловушкой ликвидности». Она, в широком понимании, случается тогда, когда экономические субъекты направляют деньги не на рынок, а сохраняют их у себя. Таким образом, монетарное стимулирование рынка становится невозможным. Сторонники монетарной теории утверждают, что такой ситуации быть не может [198]. Однако США, как и Япония, все-таки попали (в очередную после 1929 г.) «ловушку ликвидности», когда, несмотря на расширение Монетарной базы в рамках программы спасения (bailout) и QE, предложение денег (М2) резко сократилось.

«Ловушка ликвидности» финансовой системы США (М2/МВ) и монетарная база (МВ), млрд долл. [199]

ФРС и правительству удалось вывести американскую экономику из состояния клинической смерти, но на текущей момент она все еще остается в реанимационной палате, под искусственной вентиляцией принудительных денежных вливаний. Очередные вливания последовали в сентябре 2012 г., когда Федеральный Резерв начал третий раунд — QE3 и одновременно продолжил программу обмена облигаций «Twist», впрыскивая в экономику 85 млрд долл. ежемесячно. При том, что накопленный ФРС объем обязательств уже превысил 3 трлн долл.

Чтобы предотвратить рост инфляционных/дефляционных ожиданий и сваливание доллара в штопор, глава ФРС Б. Бернанке в 2012 г. впервые в практике своего ведомства был вынужден дать прогноз на перспективу: Федрезерв собирается поддерживать ставку процента на текущем уровне до середины 2014 г., при целевом уровне инфляции в 2 %.

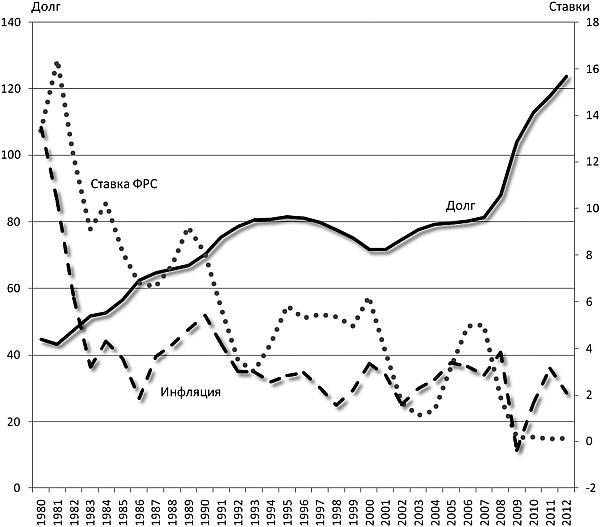

Финансовая модель экономики США: государственный долг, в % от ВВП, ставка ФРС и инфляция (1980–2012 гг.) [200]

Пока ФРС сражается с угрозой дефляции, правительство отчаянно пытается добиться оживления экономики путем искусственного стимулирования спроса за счет снижения налогов на дивиденды, прирост капитала, имущество, прибыль, заработную плату, а также сверхбюджетных государственных расходов, которые ведут к росту федерального долга. Его размеры в 2012 г. уже превысили объем ВВП. Рост госдолга вызывает все большее беспокойство в Америке. Например, генеральный контролер США Д. Уокер еще в 2007 г. назвал долговую проблему «Финансовым раком» [201]. В 2009 г. помощник министра финансов США в правительстве Р. Рейгана П. Робертс, награжденный медалью «За выдающийся вклад в создание экономической политики Соединенных Штатов», заявит: «Мы государство-банкрот» и предупредит, что доллар ожидает неизбежный крах, а США судьба банановых республик [202].

…

В 2011–2012 гг. тревога о будущем отразилась в целой серии книг, в которых долговая проблема получила название «Долговой бомбы» у Т. Коборна и Дж. Харта, «Тикающей бомбы банкротства» у П. Феррара, «Реального краха» у П. Шиффа [203]. Hа youtube же особую популярность приобретет саркастичный ролик «Долговая бомба» [204].

Не случайно власти США вступили на путь борьбы с дефицитом госбюджета. Однако она сразу же вызвала политические осложнения, приведя к жестким «политическим баталиям» между республиканцами, ратующими за сокращение госрасходов, и демократами, стремящимися сократить дефицит за счет повышения налогов. Эти баталии ведутся с переменным успехом: в 2011 г. были резко сокращены дискреционные (сверхнормативные) госрасходы, в ночь с 2012 на 2013 гг. на краю «фискального обрыва» были повышены налоги на богатых и закончены налоговые льготы эпохи Буша-мл. В марте 2013 г. автоматически вступил в силу секвестр госбюджета — который за 10 лет должен сэкономить $1,2 трлн. Но даже все эти меры, вместе взятые, покрывают всего лишь около 60 % избыточного дефицита, ликвидация которого необходима только для стабилизации отношения госдолга к ВВП.

Главная проблема не в этом, а в том, что сокращение дефицита бюджета ведет к торможению американской экономики. Об этом накануне секвестирования бюджета будет предупреждать бывший председатель Совета президента США по экономическим вопросам Л. Тисон, по мнению которой, снижение дефицита поставит американскую экономику на грань рецессии [205]. Сам глава Федрезерва в начале 2013 г. на встрече с представителями Республиканской партии призовет их отказаться от идеи секвестра, поскольку сокращение дефицита приведет к замедлению экономического роста [206].

Для сохранения экономического роста наоборот необходимо наращивать государственный долг, утверждает Дж. ДеЛонг, бывший помощник министра финансов США: «Учитывая необходимость мобилизации свободных денежных средств в краткосрочной перспективе в целях сохранения производственного потенциала — в долгосрочной, увеличение национального долга было бы, как говорил А. Гамильтон, первый американский министр финансов, национальным благом» [207]. Рост долга, по мнению ДеЛонга, не представляет серьезной проблемы, поскольку ставки по нему снижаются, что снизит расходы по его обслуживанию, а выздоровление экономики создаст условия для решения долговой проблемы. Подобных настроений сегодня придерживаются многие экономисты, от нобелевского лауреата П. Кругмана [208], до неортодоксального Дж. Гэлбрэйта, который отмечает, что Америка отличается от всех стран, поскольку американской долг номинирован в мировой резервной валюте, которую печатают сами Соединенные Штаты [209].