Тупик либерализма. Как начинаются войны | Страница: 97

- Georgia

- Verdana

- Tahoma

- Symbol

- Arial

Дождавшись зеленого света из Нью-Йорка, утверждает Препарата, 26 сентября 1929 г., через неделю после того, как цены акций достигли своего пика за всю историю, Норман поднял ставку до 6,5% и выпустил воздух из чрезмерно раздутого пузыря {1170}. По мнению современника событий и автора книги о кризисе (1931 г.) Ф. Хирста, «определенно ясно, что… повышение Лондоном банковской ставки до 6,5%… ускорило прекращение спекуляций в Соединенных Штатах… [и] и в октябре вызвало кризис и обрушение фондовой биржи» {1171}.

Представители банка Англии оправдывали повышение процентной ставки кризисом, разразившимся в Германии. В результате центральные банки Франции, Голландии, Швейцарии и Бельгии ликвидировали часть своих стерлинговых счетов в Лондоне, изъяв оттуда 32 млн. золотых фунтов — то есть около 20% золотого запаса Нормана {1172}. Атак же следствием деятельности серой безликой массы спекулянтов…, которые в сентябре обобрали подвалы банка {1173}.

В том же сентябре неожиданно начались массированные продажи американских акций. «Тогда, совершенно внезапно, — писал финансовый редактор газеты «Нью-Йорк таймс» А. Нойес, — началось падение… Никто не мог объяснить нарастание числа продажных поручений, которые буквально хлынули потоком… Возможно, Лондон запустил беспорядочные международные продажи» {1174}. Подозрения А. Нойеса очевидно строились не на пустом месте. Еще в марте 1929 г. Р. Леффин-гвелл из империи Моргана, узнав, что Норман стал агитировать за подогрев спекуляции на фондовом рынке, заметил, что «Монти и Бен посеяли ветер [144] . Полагаю, что мы пожнем бурю… Мы стоим на пороге мирового кредитного кризиса» {1175}.

ДЕЛОВОЙ ЦИКЛ

Среди экономистов нет разногласий в том, что такие связанные между собой проблемы, как, повторяемость экономических депрессий и острые экономические или финансовые кризисы, не могут быть успешно решены в отрыве от главной проблемы, частью которой они являются, а именно проблемы экономического или торгово-промышленного цикла…

Г. Хаберлер {1176}.

Основная проблема циклического кризиса заключается… в определении его причин. Посвятивший целую книгу (1937 г.) исследованию причин циклических колебаний Г. Хаберлер, в итоге приходил к выводу: «Проблему цикла составляет не только величина колебаний, но и их специфическая природа — об этом в данный момент нельзя ничего сказать» {1177}. Между тем, с того времени, как проблема цикла начал волновать экономистов, было выдвинуто немало теорий на этот счет. Одна из первых, очевидно, принадлежит английскому экономисту XIX в. У. Джевонсу, который полагал, что экономический цикл порождается, прежде всего, колебаниями в величине урожая {1178}. Впоследствии были разработаны теории инвестиционных, межотраслевых, строительных (С. Кузнеца), демографических {1179}, глобальных энергетических {1180} и прочих циклов, выделены бизнес-циклы, большие циклы Н. Кондратьева и т.п. Но в случае с Великой депрессией набольший интерес исследователей вызвали другие теории происхождения циклических кризисов:

ТЕХНОКРАТИЧЕСКАЯ ВЕРСИЯ

Первой в этом ряду стоит технократическая версия, которая основывает свои постулаты причин Великой депрессии на влиянии неденежных факторов: изобретений, открытий, создании новых рынков и т.д., т.е. факторов обеспечивающих благоприятные условия для новых вложений.

Конец XIX — начало XX в. в Америке как раз ознаменовались взрывом массового появления на рынке новых высокотехнологичных продуктов. В первом ряду шли электричество, автомобили, радио, телефонная связь и т.п., они тянули за собой революционное изменение всего технологического уклада экономики той эпохи. Техническая революция создала новые рынки, которые для удовлетворения возросшей потребности товарного обращения требовали создания дополнительных средств финансового покрытия (денежной массы). В этой связи запуск в 1913 г. Г. Фордом первого в истории конвейера, совпавший с созданием в том же году Федеральной Резервной Системы, кажется глубоко символичным. Одно новшество стимулировало рост другого.

После создания ФРС, пояснял его будущий глава А. Гринспен, «технически золотой стандарт сохранялся… Однако теперь помимо золота, в качестве законного средства платежа… мог служить расширяемый Федеральными резервными банками кредит («бумажные резервы»)» {1181}. Закон о Федеральном резерве открыто ставил перед ним главную задачу: «обеспечить эластичность денег».

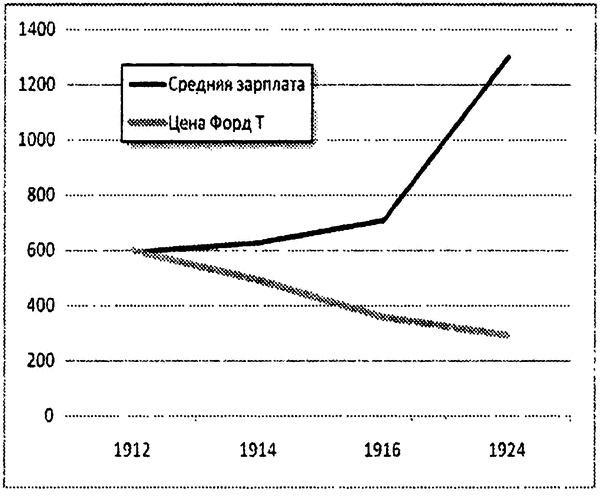

Пример Форда в данном случае является весьма показательным. Начиная с 1909 г. менее чем за десять лет объем производства автомобилей Форд вырос почти в 100 раз, а цена упала в среднем в 2 раза. Производительность труда на его заводах, благодаря внедрению конвейера и новых технологий, выросла за этот период в 4 раза, (там, где при прежних технологиях должны были работать 200 тыс. человек, у Форда, по его словам, в начале 1920-х работало 50 тыс.) {1182}. В другом виде рост производительности труда наглядно демонстрирует снижение стоимости автомобилей «Форд-Т» почти в два раза с одновременным ростом средней зарплаты по заводам Форда в 2,2 раза.

Наглядная картина, отражающая рост производительности труда: цена на автомобиль «Форд-Т» и средняя зарплата на заводах Форда, долл. {1183}

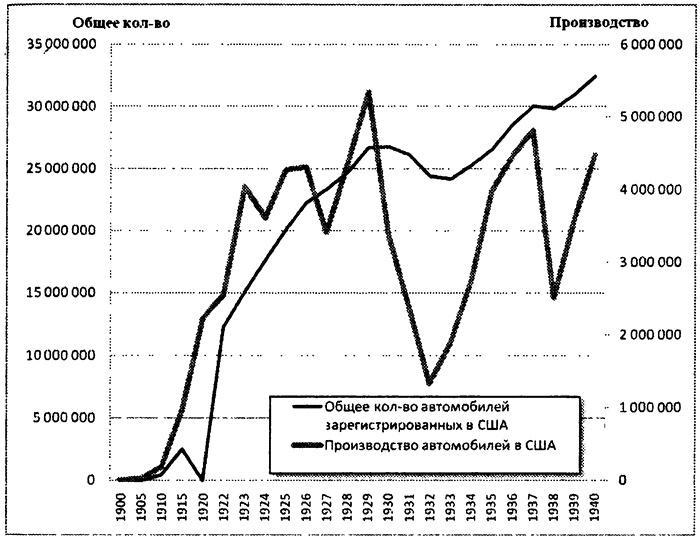

Форд был первым, но не единственным. Его опыт быстро перенимали другие автогиганты, и производство автомобилей в 1920-х гг. в Америке росло невероятными темпами. К 1929 г. один автомобиль приходился на пятерых американцев.

Количество и производство автомобилей в США, шт. {1184}

Автомобильная индустрия стала движущей силой промышленного бума 1920-х гг., в ней было занято 4 млн. человек, она потребляла 13% всей производимой в США промышленной продукции. В том числе, в середине 1920-х — 96% всей производимой в США нефти, 75% — листового стекла, 65% — кожи, 80% — резины, 20% — стали. Помимо прямого спроса автомобильная промышленность создавала массированный косвенный спрос на объекты инфраструктуры. Уже в 1921 г. был принят Федеральный Highways Act, с которого до 1929 г. в США ежегодно строилось по 10 000 миль федеральных трасс. В течение 1920-х американцы тратили ежегодно около 1 млрд. долларов на строительство и содержание хайвэев, и еще 400 млн. на городские дороги {1185}.